先日読んだ投資家である駄犬さんのブログに影響されて決算書を読めるようにならなければと思い会計関連の本を読むようにしておりました。決算書には企業情報が一定基準の元記載されており、経営のスタイルや企業の状態が凝縮されているのにも関わらず中々読むほどのモチベーションがなく読めていなかったために今後は少しずつ読書や決算書の読み込みを通じて慣れていきたいと思います。

本書では財務諸表3表を通じて企業の状態を理解しそこから戦略を作成していくというようなMBAで学ぶような視点が組み込まれております。財務諸表3表から状態を理解し、実態のビジネスと照らし合わせて現実に即したKPI作成、さらにそこからのPDCA作成にまでわたりわかりやすくKPIやPDCAの作成部分にまで参考になる部分が多くありました。

📒 Summary + Notes | まとめノート

戦略を現実化するために

決算書には会社の実態が現れます。その経営の実態を見ることにより企業としての方向性が正しいのか定量的な情報を通じてアクションレベルまでに戦略を組み上げる・修正するという事が重要になります。

会計思考と呼ばれてるアプローチは会計の数字を読み解くことにより経営の実態を把握し、またそれにフィードバックを加えるようになることです。

基本構成は財務諸表3表である、貸借対照表、損益計算書、キャッシュフロー計算書の重要性と理解からです。

貸借対照表(B/S)

貸借対照表はどのような方法で資金を調達し、その集めた資金をどう投資しているのかを表しています。

基本構成は左側に①資産(どう投資したのか?)、右側に②負債+③純資産(どのように資金を調達したのか?)が書かれます。

これらをさらに分解すると以下のようになります。

①資産

流動資産:短期間のうちに現金化される資産。現金、受取手形、売掛金、有価証券、棚卸資産など

固定資産:短期間のうちに現金化することを想定していない資産・

有形固定資産:事業で使用される建物・設備、土地など

無形固定資産:のれん(M&Aなどでの買収価額と買収対象会社の純資産の差額)

投資その他の資産

②負債

流動負債:短期(多くは1年以内)で返済や支払いをしなければいけないもの

固定負債:長期で返済や支払いをしなければいけないもの

②純資産

資本金・資本剰余金:株主に帰属する資本、増資資金

利益剰余金:過去の利益など。内部留保と呼ばれる部分、優良企業と呼ばれる会社で割合が大きい

その他

参考:https://www.jsda.or.jp/jikan/qa/041.html

参考:https://gentosha-go.com/articles/-/30183?per_page=1 こちらには本書と同様に財務諸表3表から比例縮尺図、ウォーターフォール図の作り方がまとめられています。

B/Sを読む時にはまず全体像を把握してから、大きな木の部分に注目し、現実のビジネスのつながりを意識するという流れが重要になります。

本書で紹介されている方法に上記太字にした7項目(流動資産、有形固定資産、無形固定資産、投資その他の資産、流動負債、固定負債、純資産)を注目し比例縮尺図を作ることで全体像を把握する事が勧められています。

本書ではセブン&アイの例を出しているのですが、B/Sの比例縮尺図から流動資産の多さは短期間に現金化される資産の多さは小売業の店舗にある在庫や現金商売である性質、有形固定資産に関しては店舗が保有されていること、純資産の多さなどが特徴とされています。また、過去との比較から売掛金や受取手形の拡大を見るとカード会社を子会社化し金融サービスを実施するようになったことなどの変化も読み取れることが紹介されています。

損益計算書(P/L)

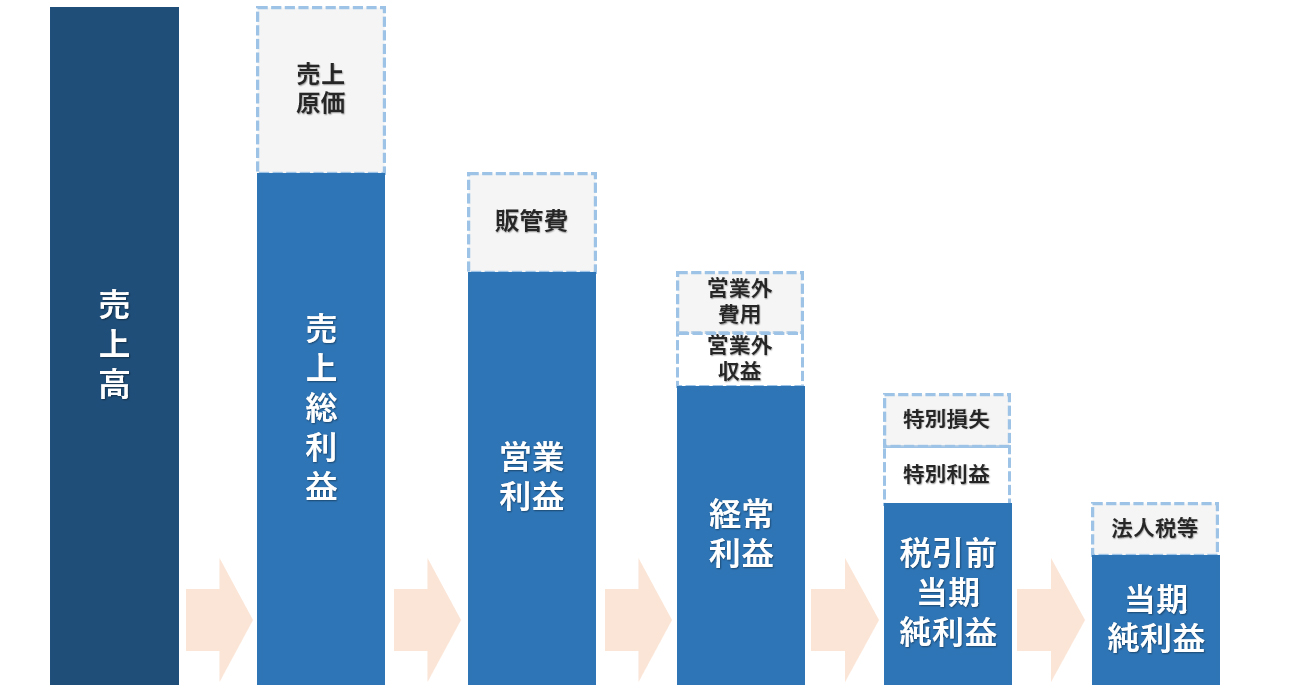

取引によって生じた収益と費用を表示し、その差額として利益を計算できるものになります。図化されたものは下記になりますが、基本構造には①売上高(トップライン)、②売上原価、③販管費、④営業外収益、⑤営業外費用、⑥特別利益、⑦特別損失、⑧当期純利益(ボトムライン)というものになります。

引用元:https://advisors-freee.jp/article/category/cat-big-03/cat-small-10/356/

P/Lの読むコツはB/Sと同様に全体像の把握、内訳の大きな部分からビジネスの特徴とつかみ、現実のビジネスと比べて読み解くという中になります。

こちらも同様に比例縮尺図にして見るとわかりやすく左右以下のようにかき分けます。

右側:売上高、営業収入、営業外収益、特別利益

左側:売上原価、販管費、営業外費用、特別損失、税前利益

こちらもセブン&アイを例にして本書では紹介されていますが、注目する点には売上高に対する売上原価の割合(原価率)、営業外収益の高さ、また販管費の内訳などに注目されて紹介されています。

キャッシュフロー計算書

キャッシュフロー計算書は財務諸表としての歴史は浅いものであり2000年3月から作成が義務づけられています。なぜ大事なのかというと、黒字倒産と呼ばれるようなものはB/S、P/Lからは読み取れなく支払いに必要な現金が十分足りているかどうかを分かるための資料としての役割があります。3項目から構成されています。

- 営業活動によるキャッシュフロー:本業での稼ぐ能力。

- 投資活動によるキャッシュフロー:成長期にはマイナスが大きく、成熟期には小さくなる傾向。

- 財務活動によるキャッシュフロー:成長期には資金調達のためにプラスになり、成熟期ではマイナス傾向。

キャッシュフローはウォーターフォールチャートで見ることによりわかりやすくなります。注目すべき点は①営業活動によるキャッシュフロー②投資活動によるキャッシュフロー③財務活動によるキャッシュフロー④現金及び現金同等物の期首残高⑤現金及び現金同等物の期末残高、の5つの項目になります。

セブン&アイの例を見ると、営業CF内で投資CFを行っておりFCF(フリーキャッシュフロー)が十分にあり社内に蓄積されている状態になります。

コラムに面白い話があり、減価償却費の計算方法(定額法、定率法)などによる会計マジックがあるために、会計上の改善には帳簿上の工夫が隠されていることもある点は頭の片隅に入れておきたいことに思います。

実際の例からの解説

本書ではいくつかの企業を例にして解説されています。

花王の場合原価率は44.7%であり、製造業の平均が80%ほどであることを考えると低い状態です。化粧品などは原価率が低く、また付加価値の高い製品をコストを抑えて製造しているなどの努力が見られます。

また販管費が高いことを見ると、広告宣伝費や営業の重要性があるビジネスモデルということも分かります。

特徴的なものにはのれんも無形固定資産に多くの割合が占められており過去のM&A実施も見られます。(カネボウを買収)利益剰余金も多くあり内部留保も多くあります。

回転寿司チェーンになるために鮮度の高いものを扱うビジネスになるために在庫、売掛金や受取手形が少ないために流動資産が低い状態です。P/Lと比較してB/Sの規模が小さく自社で店舗を保有している割合は少なく店舗は賃貸と推測できます。総資本の中の純資産の割合が65%と高く負債依存度の低い経営が見られます。

外食産業の原価率は30%程度が多い中でくらコーポレーションは45%と高く、原価のかさむ鮮魚を低価格で提供していることが分かります。サイドメニューを増やすことで原価率の下げようとしている努力も考えられます。

BtoBのビジネスえだる企業は有形固定資産が大きな割合を占めます。在庫も多く含まれるために流動資産の割合も高くなります。P/Lを見ると売上原価の売上高に対する割合は87%とBtoC企業と比べると高くなっており、販管費は割合としてかなり小さいものになります。B/Sの負債の部を見ると借入金や社債が経常されており、有利子負債を設備投資などに活用している事が伺えます。

結果として倒産した企業の財務例になります。流動資産が極めて大きな割合を占めており、純資産が極めて少ない状態になっており資金調達における負債への依存度の高さが伺えます。ただしP/Lからは利益も十分に出ており利益率も悪くない状態です。

キャッシュフロー計算書を見ると問題が見えてきます。営業CFが大きなマイナスになっており財務CFで穴埋めしている状態が見えます。B/Sの流動資産を見てみると棚卸資産が積み上がっており約2年分の棚卸資産が計上されている状態にあります。不動産販売が不調になり棚卸資産が積み上がり、キャッシュアウトした状態が伺えます。

財務指標の4つの視点

財務で確認する点は4つです。

①安全性:倒産の可能性、負債に対する支払い能力

流動比率:高いほど安全性が高い

当座比率:高いほど安全性が高い

固定比率:低いほど安全性が高い

固定長期適合率:低いほど安全性が高い

自己資本比率:高いほど安全性が高い

②効率性:効率的な経営度合い、投入した経営資源が有効に活用されているか?

総資産回転率

有形固定資産回転率

売上債権回転期間:短いほど効率が良い

棚卸資産回転期間:欠品が生じない程度に短い方が良い

仕入債務回転期間:長いほど自社によっては有利

③収益性:十分な経営成果を上げているか?

売上高利益率

オーナー企業などの中小企業の場合にはROEよりもROAのほうが重視したほうがよい。

自己資本利益率が下がると財務レバレッジが高まるため、ROEは増加するが安定性は低下。

④成長性:高い成長性を持っているか?成長余地はありそうか?

売上高対前年比成長率

財務情報から言われていること

財務情報からわかる情報で善悪や定説がありますが、そのことにも解説がされています。

キャッシュ保有は善か悪か?

現金を多くもつキャッシュリッチな状態は無借金経営など安定性が高い良い面があります。一方で内部留保が高くあると考えることもでき、キャッシュを抱えていてもそれは利益を生み出しません。ROAやROEといった指標は低下します。その場合投資家からは魅力的な会社とは言えないでしょう。内部留保の多い場合にはM&Aや新規事業への投資、または配当や自社株買いといった株主への還元が求められます。

流動比率と安全性

流動比率が100%を割り込んでいるケースは流動負債が流動資産よりも上回っている状態になりますが、安全面で問題のないケースがあります。食品スーパーなどの日銭商売においては、現金収入が多く負債の支払いに充てることができ、売掛金は小さい状態です。

粉飾決済

粉飾決済が行われる理由には中小企業の場合、融資打ち切りを避けるため、上場企業であれば自社の株価維持が目的になることが多いようです。①売上を過大に計上する②費用を過小に計上するパターンがあります。

M&Aとのれん

無形固定資産にはのれんが計上されます。ソフトバンクグループはのれんが多くある企業でありM&Aの多さが伺えます。IFRSや米国会計基準ではのれんの償却は行わないとされており、日本の会計基準では20年以内に償却しなければなりません。そのためにのれんが多くある企業ではIFRSか米国会計基準が使用されており、利益が押し上げられる形になります。買収先企業の価値が帳簿価格を下回ると評価された場合、その分だけ資産価額が減額し、減損損失を計上することになるために、のれんが多額に及ぶ場合は減損損失を計上するリスクを考慮する必要があります。

経営戦略として

さて、これらの内容をベースに経営を考える所になります。が、決算書を読むにあたってはこれまでの所が重要な所ですので、少し簡易的にまとめていきたいと思います。

会社方針(グループビジョン)から財務状態の良し悪しを確認し、経営方針を掲げKPIへと落とし込んでいくことになります。KPI設定があることで、目標達成の原動力、異変検知、見える化でき従業員レベルで意思統一が可能です。

よくあるのは売上高前年度比○%など今まで話題となってきた財務項目をKPI設定することで、それを各部署単位で割り振りPDCAを実施していくという流れがわかりやすいように思います。

今では東証が号令をかけている部分もあるでしょう。

本書で例として上げられているのは、カルビー、オムロンのROIC、日本電産のCCC、オリエンタルランドのCF、花王のEVAです。他の書籍でもよく挙げられる企業に見えます。

KPI導入で現場レベルで噛み合わずうまく行っていないという事例もあるように思いますが、そのような時は①財務の視点②顧客の視点③内部ビジネス・プロセスの視点④学習と成長の視点を持つとよいとあります。

感想

財務三表の着目点を知るためにはとても良い本であり、ほぼ何も分からないレベルからでも楽しめる本であったように思いました。MBAや経営方針を考えるためにはそこからKPI設定などに落とし込めないといけないとは思うものの主に決算短信を読めるようになりたいという考えだったのでとても前半部分を注意して読みました。

決算短信を見ても注目すべき点がよく分かっていませんでしたが、本書の解説はとてもわかり易く、財務三表がどのような意味合いなのか少しは理解できた気がします。

ROEなどに注目されていますが、安全性を毀損するというように、投資家にとって良い財務なのか、銀行などに取ってよい財務なのかとの違いも掴めた気がします。もう少し慣れたり事例の理解、決算短信そのものの読み慣れも重ねて腹落ちするようにしたいと思いました。